A gestão financeira está presente em todas as etapas de uma empresa.

Desde o planejamento do negócio e de cada solução oferecida, passado pelas operações, vendas e a aplicação dos produtos, é preciso ter cuidado com as finanças.

Essa tarefa pode ser bastante desafiadora, já que estamos falando de um conjunto de métodos formado por diversas atividades.

Afinal, a gestão financeira exige atenção com muitos dados e métricas, além de conhecimentos sobre normas fiscais e regulatórias e fontes para captação de recursos, por exemplo.

Porém, é um esforço necessário para que um negócio possa operar de uma maneira eficiente ao menor custo possível.

Além disso, uma gestão financeira ajuda a empresa a crescer, expandir sua área de atuação e ter uma boa lucratividade.

Para que você entenda bem a importância da gestão financeira, confira o nosso artigo e saiba como ela pode melhorar os resultados do seu negócio.

O que é gestão financeira?

A gestão financeira serve para mostrar em que rumo está a empresa e o que pode ser feito para melhorar os resultados

A gestão financeira é uma série de ações e processos implementados para administrar os recursos de uma organização.

Dentro desse conjunto, estão a análise, o planejamento e o controle das finanças.

Em outras palavras, é todo o trabalho desempenhado para assegurar o melhor retorno possível conforme o investimento.

Por isso, os profissionais responsáveis por esse trabalho acompanham todas as atividades relacionadas a finanças.

Se pensarmos na trajetória de uma empresa, a gestão financeira já começa na obtenção de capital, seja por investimento do empreendedor ou de terceiros, financiamentos ou outras fontes.

Além de acompanhar a captação da verba, os profissionais responsáveis pelas finanças determinam o direcionamento dos recursos.

Ao longo das atividades, todas as entradas e saídas são acompanhadas, para que o negócio reduza custos e aumente sua receita, garantindo um crescimento sustentável com lucratividade.

Portanto, assim como uma pessoa deve ter cuidado com suas finanças, essa importância é ainda maior para as empresas.

Afinal, além de garantir a sustentabilidade e a eficiência financeira do negócio, essas práticas ajudam no cumprimento de normas de compliance e na elaboração de um planejamento de longo prazo.

Para que serve a gestão financeira e qual é o escopo da área?

Em resumo, a gestão financeira serve para mostrar em que rumo está a empresa e o que pode ser feito para melhorar os resultados.

Se uma empresa tem resultados acima do esperado, uma gestão financeira adequada permite mostrar meios de investir os recursos para escalar o negócio.

Por outro lado, a organização pode identificar as medidas necessárias para solucionar essa situação a partir da análise de indicadores financeiros.

Devido a essa importância, a gestão financeira tem um escopo amplo que inclui diversas funções e responsabilidades essenciais.

Veja as principais:

- Planejamento: com base nos dados disponíveis, é possível traçar planos e metas de curtltvo e longo prazo e embasar tomadas de decisão importantes para o negócio.

- Gestão de contas: é uma das principais funções, pois inclui a análise constante, inclusive de cohort, arr, mrr, nrr, mdr, das entradas, saídas, contas a pagar (passivos) e a receber (ativos) e do fluxo de caixa, capital de giro, billing, chargeback, além do controle de pagamentos, ipca, custos e despesas, e gerir a Van (Value Added Network).

- Gestão de riscos financeiros: inclui o monitoramento de taxas cambiais, juros e diversos fatores externos, como situações políticas e econômicas que possam afetar a área de atuação da companhia

- Controle de gastos: é a busca por meios de economizar e otimizar custos, desde que não afetem as operações ou contrariem regras fiscais. Faz parte, por exemplo, monitorar as transações financeiras aprovadas e rejeitadas da empresa, assim como o sistema CNAB.

- Relatórios financeiros: elaboração de documentos com dados, KPIs e métricas, como Ebit, breakeven, LTV, ticket médio, burn rate, para uso interno e também para apresentar a acionistas, investidores e órgãos reguladores

- Financiamento: identificação de possíveis fontes para captar recursos

- Compliance: significa manter as operações da empresa em conformidade com as obrigações fiscais e regulatórias.

Além disso, há funções relacionadas à gestão financeira que podem ser limitadas a determinadas áreas de atuação.

Alguns exemplos são o controle de estoque para empresas varejistas, a gestão de inadimplência para negócios e a análise de crédito para instituições financeiras.

Quais os pilares da gestão financeira?

A área pode ser dividida em três pilares

Como mostramos acima, a gestão financeira engloba diversas atividades dentro de uma organização.

Elas podem ser divididas entre três pilares, como vamos mostrar abaixo.

Definir estratégias financeiras

O objetivo de toda empresa é crescer e expandir sua atuação, ganhando novos mercados, principalmente ao analisar os subconjuntos do mercado TAM, SAM e SOM.

Não é uma tarefa fácil, pois depende de uma série de fatores, tanto internos quanto externos.

Nesse sentido, a gestão financeira de uma empresa é a base necessária para a realização de um planejamento a longo prazo, que permite a escalabilidade do negócio.

Portanto, gestores, demais líderes e até mesmo o conselho de administração e os investidores devem se basear nos dados financeiros.

Assim, é possível direcionar o investimento para os setores e iniciativas mais promissoras, planejar cenários e prever eventuais obstáculos a serem observados.

Embasar tomadas de decisão

Não é apenas no planejamento de longo prazo que a gestão financeira está presente.

Em meio às atividades rotineiras de um negócio, é normal que seja necessária a tomada de alguma decisão.

Pode surgir uma oportunidade de melhorar os resultados, ou um cenário desfavorável pode demandar eventuais mudanças.

Até mesmo durante a implementação de um planejamento de longo prazo, é comum que seja preciso desviar do percurso em função de algum fator imprevisto.

Nesse momento, relatórios, métricas e indicadores, como, por exemplo, taxa de aprovação, devem ser considerados em cada tomada de decisão.

Por isso, tanto os gestores do negócio quanto os demais líderes e até mesmo investidores e membros do conselho de administração precisam estar a par de toda a situação financeira do negócio.

Controlar

O setor financeiro de um negócio tem como um dos seus principais objetivos o controle permanente do fluxo de caixa.

Para isso, é preciso garantir que todos os departamentos operem dentro dos limites financeiros e sigam a estratégia da empresa.

Em uma empresa de médio ou grande porte, essa tarefa pode ser desafiadora.

Afinal, cada departamento tem seus custos e despesas, e alguns também administram receitas – como os responsáveis por vendas ou parcerias estratégicas.

Para isso, é importante definir metas claras e orçamentos específicos para cada setor e acompanhar de forma contínua toda a entrada e saída de recursos.

Realizar treinamento e suporte para os líderes dos demais braços de uma companhia também é uma boa prática.

Quais os objetivos da gestão financeira?

Por ter um escopo amplo, como mostramos acima, a gestão financeira também pode ser direcionada para diferentes finalidades.

Confira a partir de agora cinco objetivos principais.

1. Maximizar os lucros

Com uma administração eficaz do caixa, a empresa pode obter melhores resultados a partir de uma lucratividade maior.

Um exemplo de iniciativa nesse sentido seria a análise da margem de lucro de cada solução comercializada.

Além disso, adotar novas metodologias ou modernizar os equipamentos podem garantir mais ganhos a médio prazo.

O acompanhamento de dados sobre eventuais aumentos nos custos com matérias-primas ou serviços necessários para as operações pode levar a decisões como:

- Busca por alternativas mais baratas

- Reajustes para repassar esses custos ao consumidor.

As estratégias de precificação também precisam ser constantemente avaliadas, para buscar a competitividade sem deixar o lucro de lado.

2. Acompanhar liquidez e fluxo de caixa

É preciso fazer um acompanhamento constante para se certificar de que a empresa mantém a capacidade de cumprir todas as suas obrigações financeiras.

Um fluxo de caixa saudável é aquele acompanhado diariamente, com previsões de curto prazo para garantir a disponibilidade de recursos em caixa.

Para evitar déficits, também é importante realizar um monitoramento constante das contas a receber e a pagar.

Para cumprir esse objetivo, é importante analisar também quatro indicadores de liquidez:

- Liquidez corrente: mostra a capacidade de um negócio de honrar seus compromissos no curto prazo

- Liquidez seca: semelhante à corrente, mas sem considerar o estoque

- Liquidez imediata: mostra o valor disponível em curto prazo, indicando se é possível arcar com despesas emergenciais

- Liquidez geral: aponta a capacidade financeira da organização em médio e longo prazo.

O aumento desses indicadores é um bom sinal para a companhia.

3. Garantir o compliance

A gestão financeira também tem entre seus objetivos garantir a conformidade com todos os regulamentos estaduais e federais vigentes.

Isso inclui as regras específicas do setor em que a organização atua.

Por exemplo, instituições financeiras precisam estar de acordo com normas bancárias, e há também regulamentos para setores como geração de energia, saúde e alimentação.

Sempre que há alguma mudança em leis fiscais e regulatórias, é preciso se adaptar dentro do prazo previsto e treinar as equipes.

Deixar de seguir as normas de compliance pode render sérias complicações ao negócio e seus administradores.

4. Desenvolver cenários financeiros

A administração de uma empresa precisa estar sempre pronta para enfrentar situações diversas, seja para superar obstáculos ou aproveitar bem um quadro positivo.

Por isso, é importante elaborar possíveis cenários com base na situação da empresa, dados históricos e projeções futuras.

Essas projeções podem incluir fatores como:

- Surgimento de um concorrente forte ou fusão entre competidores

- Cenários ou fatos políticos internacionais, que impactem na aquisição de alguma matéria prima

- Decisões políticas nacionais, como aumentos de impostos, cálculos sobre impostos (ex: Difal) mudanças em leis e regulamentações e alterações de acordos comerciais

- Cenários de instabilidade, como eleições tumultuadas ou protestos.

A previsão desses cenários possibilita a adoção das medidas adequadas com rapidez.

5. Gerenciar relacionamentos

Os investidores e membros do conselho de administração têm um interesse constante em saber se o negócio está sendo bem administrado.

Por isso, a relação entre eles e os gestores e líderes de uma empresa precisa ser eficiente e transparente.

É importante realizar reuniões regularmente para apresentar relatórios com indicadores que ilustrem a saúde financeira do negócio e acompanhar índices e métricas relevantes.

Esses encontros também podem servir para estabelecer e acompanhar metas e expectativas a serem cumpridas pelos colaboradores.

Principais erros na gestão financeira de negócios

É possível evitar erros na gestão da empresa e lucrar mais

Existem vários erros a serem evitados para se alcançar uma boa gestão financeira.

Confira agora os principais:

a) Deixar de registrar todas as entradas e saídas

- Por que isso ocorre: embora o registro de todas as entradas e saídas seja comum, alguns administradores podem deixar de inserir pequenas transações, por acharem irrelevantes para o fluxo de caixa

- Qual é o impacto: o saldo bancário não vai ficar de acordo com os registros nos livros contábeis da empresa, o que pode provocar problemas no orçamento e irregularidades na contabilidade

- Como evitar: é preciso realizar um controle rígido, seja usando a conciliação financeira ou não, que inclua todas as entradas e saídas, incluindo gastos aparentemente inexpressivos como compra de materiais de escritório e despesas com alimentação.

b) Deixar de lado as análise de desempenho

- Por que isso ocorre: alguns gestores podem deixar de lado a análise de indicadores que ajudem a apontar se os resultados almejados estão sendo alcançados e se o negócio está crescendo e gerando lucro

- Qual é o impacto: a empresa deixa de crescer, pois não há uma definição clara do que é necessário para melhorar o desempenho, e não identifica eventuais necessidades de otimizar recursos

- Como evitar o problema: definir uma periodicidade para acompanhar as métricas relevantes para as metas da empresa e adotar um sistema de gestão financeira.

c) Não atualizar relatórios e documentos

- Por que isso ocorre: empreendedores com uma rotina atribulada podem deixar de inserir dados nos documentos e relatórios que fazem parte da gestão financeira da empresa

- Qual é o impacto: além de fazer escolhas erradas por não usar dados como base, o gestor deixa de perceber alguma falha ou oportunidade de melhoria nos processos

- Como evitar o problema: separar um tempo na agenda para atualizar todos os documentos ou adotar uma solução automatizada que forneça relatórios com métricas relevantes para a empresa.

d) Misturar finanças pessoais e profissionais

- Por que isso ocorre: alguns pequenos empreendedores que estão começando podem retirar dinheiro do caixa da empresa para uso pessoal

- Qual é o impacto: essa prática causa uma desorganização no fluxo de caixa do negócio, prejudica o capital de giro e a capacidade de investimento e de crescimento da empresa

- Como evitar o problema: criando uma conta bancária para pessoa jurídica no nome da empresa e definindo um pró-labore, ou seja, o valor que a empresa vai repassar ao empreendedor, como se fosse o seu salário.

e) Não levar em conta o capital de giro

- Por que isso ocorre: alguns gestores observam metas de médio e longo prazo, principalmente por terem bastante tempo disponível, mas acabam esquecendo de garantir o cumprimento das obrigações imediatas

- Qual é o impacto: a empresa corre o risco de precisar retirar verba de outros investimentos para poder continuar operando. Em último caso, o funcionamento pode ficar inviabilizado por falta de verba

- Como evitar o problema: evitando negociações com prazo muito longos e observando diariamente o valor disponível em caixa.

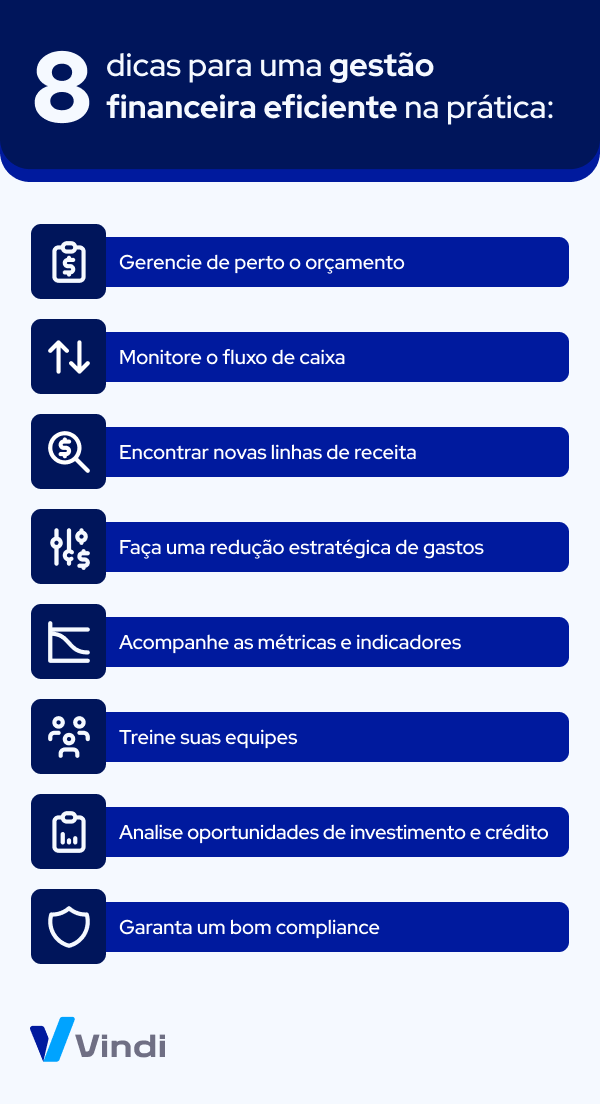

Como fazer uma boa gestão financeira na prática? Veja 8 dicas

Confira a partir de agora 8 boas práticas de gestão financeira que devem ser implementadas o quanto antes na sua empresa.

1. Criar e controlar o orçamento

- Como fazer: elabore um planejamento detalhado das atividades que leve em consideração a receita, os custos, as despesas fixas e as despesas variáveis do negócio, além de separar um valor para reserva de emergência

- Qual é o impacto na gestão: permite que a empresa opere com eficiência dentro de suas possibilidades, controlando gastos e evitando desperdícios.

2. Monitorar o fluxo de caixa

- Como fazer: a cada dia, anote em uma planilha ou em um sistema de gestão financeira todas as entradas e saídas, desde pequenas compras até grandes transações, mantendo sempre seus registros bem atualizados

- Qual é o impacto na gestão: você poderá usar esses dados como base para possíveis decisões, identificar gargalos em sua operação e problemas de liquidez, além de aproveitar oportunidades de investimentos e melhorias.

3. Buscar novas fontes de receita

- Como fazer: procure formas de aproveitar a estrutura do seu negócio e a relação com o seu público-alvo para oferecer novas soluções, explorando novos mercados e buscando formas diferentes de aumentar o faturamento do seu negócio

- Qual é o impacto na gestão: essa prática evita que o negócio seja dependente de uma única atividade, evitando a perda de receita em cenários desfavoráveis e aumentando a estabilidade financeira.

4. Perseguir a redução de gastos

- Como fazer: procure conhecer bem todos os aspectos da operação da sua empresa, incluindo equipamentos, despesas com pessoal, processos e eventuais terceirizações, e busque todas as alternativas possíveis para garantir que seu negócio siga funcionando da mesma forma, mas com menos gastos

- Qual é o impacto na gestão: melhora a margem de lucro das soluções oferecidas, a rentabilidade do negócio e a própria eficiência da empresa, além de tornar o negócio mais atrativo para eventuais investidores.

5. Acompanhar indicadores financeiros

- Como fazer: escolha as principais métricas e indicadores-chave de desempenho de acordo com as características da sua empresa e faça um acompanhamento constante para analisar a saúde financeira do negócio, seja manualmente em uma planilha ou usando um software automatizado

- Qual é o impacto na gestão: os dados presentes no acompanhamento ajudarão você a tomar as melhores decisões para o seu negócio, além de identificar problemas e oportunidades de otimizar processos que, aliás, pode estar geridos de maneira integrada.

6. Treinar suas equipes

- Como fazer: invista em palestras, cursos e outros treinamentos para você e seus colaboradores, com conteúdos voltados à contabilidade e à educação financeira empresarial

- Qual é o impacto na gestão: garante a capacitação necessária para acompanhar as finanças e tomar decisões mais eficientes.

7. Observar oportunidades de investir

- Como fazer: fique por dentro de todo o cenário da área de atuação do seu negócio para analisar todas as oportunidades de investimento considerando os riscos, o retorno e o alinhamento aos objetivos da sua empresa

- Qual é o impacto na gestão: com bons investimentos, é possível escalar o negócio e aumentar sua rentabilidade a longo prazo.

8. Garantir o compliance

- Como fazer: preste atenção às regulamentações para empresas, incluindo aquelas que só valem para o seu segmento, e destaque um colaborador ou contrate uma consultoria externa garantir a conformidade da empresa com todas elas

- Qual é o impacto na gestão: evita complicações como multas e outras penalidades e melhora a reputação da empresa.

Gostou das dicas? Resumimos as ideias para você salvar e ter sempre por perto:

Exemplo prático de gestão financeira em uma empresa

Exemplo prático para entender o cenário de uma empresa

A partir de agora, vamos apresentar um exemplo fictício para mostrar várias atividades relacionadas à gestão financeira e facilitar o entendimento.

Nesse caso, o conselho de administração de uma empresa desenvolvedora de softwares decidiu entrar, por exemplo, no mercado gestão financeira escolars ou no mercado de games, lançando um jogo.

Após ser comunicado sobre a decisão, o CEO da empresa se reúne com o departamento financeiro para avaliar os custos da iniciativa.

Após realizar a estimativa, o gestor financeiro indica como fonte de recursos um investidor de capital de risco.

Feita a parceria, o gestor financeiro vai acompanhar o desenvolvimento do jogo para garantir o melhor custo-benefício possível.

Isso inclui viabilizar a contratação de desenvolvedores experientes em games e analisar se os gastos com a empreitada estão dentro das estimativas.

Além disso, ele é responsável por garantir a conformidade da empresa com todas as regulamentações deste mercado.

Finalmente o jogo é lançado, faz um relativo sucesso e vende um bom número de licenças por meio de plataformas online.

Nesse momento, o gestor financeiro vai decidir também para onde irão os ganhos com o jogo, com as seguintes possibilidades:

- Investir em um novo jogo

- Investir em outro tipo de software

- Pagar dividendos a acionistas

- Pagar dívidas.

Nesse exemplo, nosso gestor fictício entrou em cena logo no começo do planejamento, analisando custos e indicando uma fonte de captação, e acompanhou o desenvolvimento do produto.

Mesmo depois dos bons resultados, ele ainda precisou definir o destino da receita.

Isso mostra que a gestão financeira se aplica a diversas etapas da operação de um negócio.

Livros sobre gestão financeira

Para ajudar a estudar mais sobre o tema, separamos 4 livros de gestão financeira para você fazer pesquisas básicas e avançadas.

1. Inteligência Financeira na Empresa (John Case, Karen Berman e Joe Knight)

O livro Inteligência Financeira na Empresa é bom para quem quer começar com o básico do financeiro.

Com ele, você vai entender conceitos da medição financeira, dados técnicos, cálculo de índices, capital de giro, markup, caixa, lucro, pro rata, tpv, cashback, desempenho profissional e muito mais.

Sem ser puramente matemático, o livro traz diversas histórias para o leitor.

2. A Arte da Guerra (Sun Tzu)

A Arte da Guerra é um livro sobre estratégia, que faz uma analogia das táticas de guerra com o mercado e a competitividade.

Com essa leitura, você vai aprender a planejar, analisar e organizar as finanças do seu negócio dentro de um cenário competitivo.

3. Finanças Estratégias de Negócios para Empreendedores (Steven Rogers)

Este livro, fundamental para iniciantes, ensina a analisar o próprio perfil financeiro para guiar a trajetória do empreendedor e impulsionar seu começo.

4. Gigantes da estratégia (Michael A. Cusumano e David B. Yoffie)

Um livro para inspirar: conheça como os maiores nomes da tecnologia nas últimas décadas, como Steve Jobs, Andy Grove e Bill Gates usaram as melhores estratégias para empreender dentro do mercado de tecnologia.

Como um sistema de pagamentos ajuda a gestão financeira das empresas?

Adotar um bom sistema de gestão de pagamentos e recebimentos significa dar um passo importante para uma gestão financeira eficiente.

Afinal, uma plataforma completa é capaz de fornecer as principais métricas para cada empresa por meio de um painel de indicadores.

A cada cobrança, são gerados dados que poderão abastecer diversos relatórios, agrupados de diferentes maneiras.

Portanto, esta é uma forma de acompanhar o desempenho do negócio conforme as principais métricas sem precisar preencher planilhas.

A plataforma da Vindi conta com um dashboard completo e opções para emitir vários tipos de relatórios, possibilitando acompanhar o desempenho do seu negócio.

Além disso, você pode aumentar a produtividade do seu setor financeiro com nossos recursos automatizados de combate à inadimplência.

Se você quiser garantir eficiência e análise constante de indicadores, conheça a Vindi!