Muito usada por empresas de cobrança e recuperação de crédito, a régua de cobrança é um instrumento matador para combater clientes inadimplentes. Ou seja, ao utilizar esse recurso, as empresas diminuem a taxa de clientes não pagantes e com cobranças em atraso.

Por isso, essa ferramenta, usada da maneira correta, ajuda a aumentar a retenção de clientes. Mas, na prática, o que é e por que as empresas precisam dessa funcionalidade?

Assim, empresas que cobram muitos clientes precisam de réguas de cobranças para automatizar trabalhos manuais. Com isso, retêm clientes, combatem o churn involuntário e os atrasos. Pois, são grandes vilões de fluxo de caixa em qualquer tamanho de empresa e em qualquer setor.

Então, para aprender todos os detalhes sobre o que é régua de cobrança e como usar no seu negócio, acompanhe o conteúdo até o final! Vamos lá?

O que é régua de cobrança?

Régua de cobrança é uma regra que empresas estabelecem para cobrar os clientes de forma sistemática.

Por exemplo, com datas específicas de cobrança, envio de mensagem de cobrança para clientes, informação sobre faturas abertas (inadimplências) e tentativas de contato durante a vigência de planos e contratos comerciais.

Assim, ter uma comunicação de cobrança eficiente é fundamental para manter o fluxo do caixa da sua empresa saudável e sob controle. Pois, a régua de cobrança reduz a inadimplência e aumenta o faturamento do seu negócio.

Cobrar um cliente não é uma coisa simples, ainda mais se o faturamento da empresa está atrelado a um sistema de cobrança que gerencia as faturas dos clientes.

E, não deveria ser diferente também em ERPs, CRMs de cobrança e outros softwares de gestão.

Mas, por incrível que pareça, algumas empresas fazem isso de forma manual. Porém, apesar de não usarem um sistema de cobrança automatizado, não deixa de ser uma régua de cobrança.

Como funciona a régua de cobrança?

A régua de cobrança é uma ótima estratégia para empresas que atuam com a recorrência. Ou seja, é um modo de notificar clientes sobre as faturas pendentes, que estão para vencer e as vencidas, por exemplo.

É preciso identificar as oportunidades para conversar com o seu cliente, com o objetivo que a fatura em aberta seja paga. Para isso, você pode contar com o auxílio de diversas ferramentas de comunicação, como redes sociais, e-mail e SMS.

Embora, na prática, empresas que precisam cobrar dezenas, centenas, milhares e milhões de clientes, deveriam ter um sistema de cobrança automatizado para facilitar o envio de notificações.

A régua de cobrança tem esse nome porque ela acompanha uma timeline de ações. Desde a geração de uma cobrança (ou fatura) até o pagamento ou cancelamento do serviço.

Ela funciona baseada em datas específicas. Por exemplo, com a data inicial, data final e comunicações entre esses períodos (em casos de lembretes de pagamento, envio de faturas e comunicação de inadimplências).

Empresas com receita recorrente têm a missão (e obrigação) de terem isso!

Quais são as réguas de cobrança para os diferentes meios de pagamentos?

Para criar réguas de cobranças eficientes, você precisa estabelecer em quais momentos você vai conversar com o seu clientes, por qual canal e o conteúdo.

Por tanto, confira como funciona o processo da régua de cobrança para diferentes meios de pagamento.

1. Régua de cobrança por boleto

O boleto bancário é a mais popular das formas de pagamento no Brasil. Isso, se estende para o setor de serviços, onde mais de 90% da prestação, ainda é paga nesta modalidade.

Em alguns setores, como o de educação, de imobiliário e de saúde, o boleto é a única forma usada para cobranças de algumas grandes redes.

Fazer cobrança por boleto é sempre um desafio! Porém, este desafio ainda maior, se a empresa tiver a modalidade de receita de assinaturas, mensalidades ou planos, a chamada cobrança recorrente.

Agora, veja a seguir qual é a melhor maneira de cobrar um boleto em atraso!

Melhores práticas para régua de cobrança via boleto:

- Emitir o boleto de 20 a 10 dias antes do vencimento aumenta a chance de pagamento na data do vencimento;

- Notificar o cliente via email ou SMS (se o boleto não pago) 1 dia após o vencimento e cadastrar uma regra para essas notificações em 5, 10, 20 e 30 dias após o vencimento, se essa cobrança não for liquidada;

- Atualizar o boleto em toda notificação ou usar uma carteira de cobrança que permita a atualização em tempo real, permitindo que o cliente pague através dessa nova fatura, facilmente.

Observação importante: no Brasil são pagos, aproximadamente, 4 bilhões de boletos, anualmente.

2. Régua de cobrança por cartão de crédito

O cartão de crédito “cabe como uma luva” nas réguas de cobranças. Primeiro, porque a ação de pagamento não depende manualmente do cliente. Segundo, porque ele permite re-tentativas de cobranças (chamada popularmente de “teimosinhas“), o que aumenta bastante o índice de conversão de pagamento.

Melhores práticas para régua de cobrança via cartões de crédito:

- Notificar em tempo real cobranças não efetuadas (por falta de saldo ou outro motivo de recusa pelo banco emissor);

- Notificações via SMS costumam ser mais eficazes nessa modalidade;

- Ter um estudo das melhores datas de corte de faturas dos cartões de crédito do seu cliente ajuda muito, apesar de ser muito desafiador controlar essa informação.

Observação importante: Quase 1/4 da perda de renovações de cobranças via cartão de crédito acontecem por conta de troca e cancelamento de cartão pelo banco.

3. Régua de cobrança por débito em conta

Pouco difundido nesse tipo de funcionalidade, o débito em conta é grande aliado de ONGs e igrejas. Além disso, para grandes arrecadadoras como seguradoras, bancos e empresas financeiras de todos os tipos.

E, mesmo com os bancos diminuindo a oferta desse produto no mercado, é uma forma de recebimento muito eficaz. Por exemplo, para grandes carteiras, os clientes só precisam ter o saldo em conta.

Melhores práticas para régua de cobrança via débito em conta:

- Cadastrar mais de uma conta corrente do cliente, permitindo o envio das re-tentativas em bancos diferentes – aumenta relativamente a chance da cobrança com sucesso;

- Ter uma plataforma de gestão desses arquivos é imprescindível, já que os erros sistêmicos entre vans e bancos é comum, infelizmente;

- Colocar o débito em conta como primeira forma, seguindo de cartão de crédito e boletos bancários, respectivamente, é uma prática que sugerimos.

Observação importante: não aconselhamos, aqui na Vindi, a criação de réguas de cobrança onde a forma de pagamento seja via TED, transferências e Docs. Com isso, se, ainda assim, for essa a opção, a gente tem uma solução que confirma o depósito em conta. Mas, necessita de confirmação do saldo na conta pelo operador.

Como a comunicação de cobrança eficaz ajuda na redução da inadimplência?

Ter uma comunicação de cobrança eficiente é fundamental para manter o fluxo do caixa da sua empresa saudável e sob controle. Ou seja, a régua de cobrança reduz a inadimplência e aumenta o faturamento do seu negócio.

Isso acontece porque a marca mantém um relacionamento próximo com o cliente. Com isso, essa aproximação, diminui as chances de esquecimento, e o cliente consegue acompanhar as datas de vencimentos das faturas e o status dos pagamentos.

Para a empresa, ter um cliente com o pagamento em dia é excelente! Pois isso ajuda na gestão do faturamento.

É muito importante que durante todo esse processo, você faça o uso da tecnologia para automatizar o seu jeito de realizar cobranças. Assim, você ganha maior produtividade e descarta processos manuais.

O maior sucesso no combate à inadimplência é uma comunicação eficaz.

Dicas de ferramentas para uma comunicação eficaz

Se o seu cliente receber a mensagem certa, ele irá ser motivado a quitar a fatura e sanar o atraso. Mas, somente se a mensagem for certa. Por isso, as melhores ferramentas que a gente recomenda são:

- SMS: funciona muito bem. O cliente inadimplente não gosta de receber SMS, mas é o método mais eficaz de informar um problema de não pagamento;

- Email: funciona bem porque ele recebe uma comunicação formal de atraso, com personalização (logo, nome da pessoa e etc);

- Cartas (e notificações extra-judiciais): não gostamos desse tipo de comunicação, mas funciona para casos de venda mercantil (nota promissória e confissões de dívidas);

- Telefone: outro método que funciona, mas vem caindo em desuso por conta do advento do telemarketing, onde a experiência da cobrança nunca é boa;

- Warnings e banners: se sua empresa vende um serviço digital, um dos métodos mais eficazes é exibir a comunicação no acesso do cliente (via app ou plataforma) e bloquear esse acesso, depois de um período decidido entre vocês.

A Vindi tem na plataforma uma ferramenta de notificação que engloba SMS, e-mails e personalização da fatura.

Essa funcionalidade de notificações compõe uma parte importante da nossa solução. Com isso, a recuperação de inadimplência dos nossos clientes acontecem em partes, de forma automática.

Quando um cliente é considerado inadimplente?

Cada empresa age e classifica inadimplência de uma forma particular.

Por isso, aqui, na Vindi, a gente também usa nossa plataforma para ter um sistema de cobrança automatizado. Assim, classificamos a inadimplência logo após o vencimento da fatura e a constatação do não pagamento. Isso, independentemente da quantidade de dias de vencimento.

Além disso, temos uma base considerável de faturas e cobranças sendo enviadas e quitadas diariamente. Então, analisando a fundo as cobranças dos nossos clientes, eu classifico três tipos de inadimplência: aceitável, preocupante e grave.

Não deveria, mas é comum o atraso de pagamento de boletos em prestação de serviços. Porém, isso em uma escala grande, quebra o fluxo financeiro de uma empresa e pode levar ela a alguns problemas bem graves.

Inadimplência fantasma

Certa vez, identificamos em uma empresa de software que o maior cliente dela (que representava 20% do faturamento), havia pago apenas 10 mensalidades no período de 12 meses.

Essas cobranças atrasaram pelo menos 6 vezes no ano. Ou seja, na prática, essa empresa deixou de receber naquele ano, duas mensalidades consideráveis e parte das pessoas do financeiro, não sabiam. É duro, mas isso é muito comum.

E o que foi identificado nesse caso catastrófico? Que os atrasos aconteciam, basicamente, por conta da comunicação. Ou seja, o financeiro emitia um boleto, anexava uma nota fiscal e aguardava o “milagre” do pagamento.

Esse processo ficava ainda mais catastrófico quando o departamento de contas a receber precisava ligar e enviar e-mails cobrando os atrasos.

Como a Vindi pode ajudar com nossa plataforma?

A Vindi permite o cadastro de uma régua de cobrança de forma simples!

Assim, pequenas, médias e até grandes empresas usam a nossa solução com funcionalidades específicas para cada tamanho de empresa.

A gente permite que nossos clientes personalizem os e-mails, as mensagens de cobranças para clientes via SMS ou usem nossos próprios templates sugeridos para criar uma régua de cobrança.

Para ilustrar melhor, como a gente analisa e trabalha com cortes de tempo de atraso, exemplifico a seguir:

- Até 10 dias de atraso – aceitável;

- de 11 a 30 dias atraso – preocupante;

- Acima de 30 dias atraso- grave.

Do aceitável para o grave, existem diversas ações que a gente faz como Vindi. Desde comunicação e tentativas de cobranças diferentes, até o acompanhamento em tempo real via dashboard da Vindi.

Temos, na plataforma, uma fácil visualização de como esses clientes estão se relacionando com essas cobranças. Inclusive, se eles estão clicando nessas cobranças/faturas.

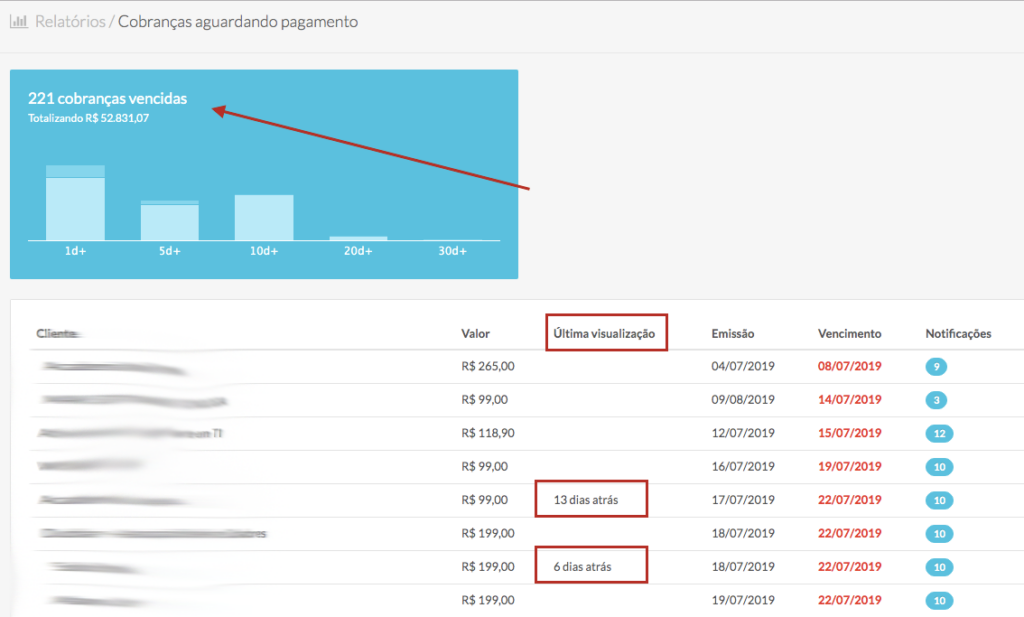

Nossos relatórios sobre a régua de cobrança

A Vindi possui diversos relatórios sobre cobranças para você acompanhar todo o processo. Em um deles, a gente exibe:

- Nome do cliente;

- Valores e volume financeiro envolvido nesses inadimplentes;

- Última visualização da fatura (mostrando dia e hora que o cliente clica nessas faturas);

- Data de emissão e vencimento;

- Quantidade de cobranças vencidas;

- Quantidade de notificações enviadas por cliente;

Foto: Dashboard Vindi – Relatório de Cobranças de inadimplentes

- Relatórios exportáveis e clicáveis em tempo real;

- Acompanhe, em tempo real, (se a fatura é paga com cartão de crédito, por exemplo, atualizamos em tempo real na plataforma). Para boletos e débito em conta, respeitamos as regras dos bancos (uma vez ao dia);

- Entre outra série de funcionalidades para recuperar vendas perdidas e faturas atrasadas.

Por que usar uma ferramenta de criação de réguas de cobranças?

Quando essa régua de cobrança é colocada na mão de uma pessoa controlando cobranças manualmente, o risco é grande.

Desafios de atenção, foco e outras interferências diárias possibilitam que essas cobranças esteja sujeitas a algumas falhas.

E, tem outro ponto muito importante: cobrar um cliente em atraso é extremamente chato!

Por isso, separei alguns pontos importantes do porquê usar uma ferramenta para recebimento que permita a régua de cobrança:

1. Uma equipe financeira para apoiar o negócio, não para cobrar

Se a sua empresa tem uma equipe financeira para cobrar atrasos e controlar inadimplência, cuidado! Temos um mau sinal aí.

Uma boa equipe financeira é aquela que gasta maior parte do tempo em planejamento, estudo de eficiência financeira e tem os olhos no crescimento da receita.

Agora, calcule quanto tempo as pessoas estão gastando na cobrança de inadimplentes. Tempo é dinheiro.

2. Personalizar faturas profissionaliza a empresa

Isso parece besteira, mas quando empresas e pessoas recebem uma cobrança personalizada, dão mais atenção a cobrança.

Seja por SMS ou por e-mail, essa comunicação ocorre de forma profissional quando é customizada. Além disso, se ainda tiver a mensagem certa nessa fatura, o índice de sucesso na cobrança de inadimplentes aumenta.

3. Cobrança recorrente não falha no envio!

Quando você delega para um sistema de cobrança automatizado, e ainda consegue criar uma régua eficaz, a vida da empresa melhora. Mais do que isso, ter uma cobrança automatizada é garantir que o envio não vai falhar.

O cliente vai receber a cobrança independente do problema que você tiver no dia a dia. Com isso, ela acontece sem interferência humana.

4. Pessoas têm vergonha de cobrar clientes, é um fato

Olha que afirmação interessante. Algumas empresas demonstraram para a gente que sentem vergonha em cobrar seus clientes inadimplentes!

E, cá para nós, realmente é bem chato cobrar clientes.

Alguns desses atrasos são de clientes antigos, o que dificulta essa cobrança. Fizemos uma pesquisa rápida com 10 clientes. Desses, 8 se sentem envergonhados em cobrar por telefone quando o cliente é devedor.

Ou seja, quando a cobrança ocorre de forma automatizada, a pessoalidade desaparece.

Converse com a Vindi!

Cobrar poderia ser considerada uma arte em finanças. Mas, para quem não domina essa arte, conte com uma plataforma tecnológica com um sistema de cobrança automatizado!

A plataforma da Vindi é completa para criar réguas de cobranças personalizadas, enviar notificações via e-mail e SMS e acompanhar relatórios robustos sobre a saúde financeira da sua empresa.

Então, quer entender melhor como a gente funciona e ajudar a sua empresa reduzir a taxa de inadimplência? Converse com um especialista!