A inadimplência é uma das principais vilãs que ameaçam a saúde financeira dos negócios recorrentes.

Quando o cliente atrasa ou deixa de pagar, o caixa sofre o impacto e a empresa pode ter que recorrer ao crédito para pagar suas contas.

Se o índice de clientes inadimplentes sair do controle, o resultado pode ser o endividamento da própria empresa e a dificuldade em seguir com os planos de investimento e expansão.

É possível evitar situações assim com o auxílio de ferramentas modernas capazes de ajudar seu negócio a enfrentar e vencer a inadimplência.

Existem também boas práticas que você pode implementar para isso.

O ideal é adotá-las e também contar com a tecnologia para automatizar processos.

Imagine um sistema capaz de enviar mensagens para clientes em atraso, descobrir o melhor momento para repetir uma cobrança no cartão de crédito e até atualizar dados de cobrança defasados.

E tudo isso após somente uma configuração rápida.

Pois saiba que isso é possível e está ao alcance do seu negócio.

Ao longo deste texto, vamos ver o que um sistema moderno pode fazer para combater a inadimplência.

Confira o nosso guia até o final.

O que é inadimplência?

A inadimplência é incapacidade de qualquer pessoa ou empresa quitar com suas obrigações financeiras.

Basicamente, a inadimplência é a incapacidade de quitar uma dívida, seja por parte de uma pessoa física ou jurídica.

Uma organização pode ficar inadimplente se não conseguir pagar qualquer tipo de compromisso, seja com fornecedores, parceiros ou prestadores de serviço.

Em geral, isso acontece devido a problemas com fluxo de caixa, que deixam o negócio sem capital de giro para manter suas operações.

Um dos principais fatores que podem causar essa situação é justamente a inadimplência por parte de clientes.

Se um consumidor faz uma compra a prazo e não consegue pagar suas faturas, ele fica inadimplente.

Para um negócio recorrente, esse problema é crônico.

Se um assinante de um clube de assinatura ou o usuário de uma plataforma de SaaS (Software as a Service) deixar de pagar o valor periódico acertado em contrato, ele também fica inadimplente.

Da mesma forma, o cliente fica inadimplente quando não paga por empréstimos ou faturas do cartão de crédito – mas nesse caso, ele deve para a respectiva instituição financeira.

Porém, é preciso ressaltar um conceito importante: a diferença entre endividamento e inadimplência.

Qualquer empréstimo, financiamento ou compra a prazo representa uma dívida.

Já a inadimplência acontece somente nos casos em que a dívida não está sendo paga em dia, conforme foi acertado na compra, no financiamento ou em qualquer outro modelo de crédito.

Dessa forma, podemos concluir que a inadimplência é o descumprimento legal e financeiro de condições já acordadas entre duas partes.

Agora, vamos entender por que a sua empresa precisa se preocupar com ela.

Qual a diferença entre inadimplência e adimplência?

Como já esclarecemos aqui no blog, adimplência é a situação em que a pessoa cumpre todas as suas obrigações financeiras – ou seja, paga tudo o que deve.

Essa é a condição esperada quando assumimos o compromisso de pagar por um bem ou serviço adquirido a prazo.

Assim, a inadimplência é a falta de comprometimento com aquilo que foi acordado, gerando prejuízos para ambas as partes.

Quem deixa de receber é o primeiro prejudicado, por não obter o retorno financeiro devido pela venda.

Já o inadimplente, embora pareça estar em uma condição mais vantajosa, logo descobre que deixar de pagar gera consequências negativas, que fazem dessa postura um péssimo negócio.

A primeira delas é a inclusão do nome e CPF nos órgãos de proteção ao crédito.

Uma vez que o credor solicita a inclusão de um inadimplente nesses cadastros, o nome só poderá ser retirado se o devedor quitar todos os seus débitos.

Enquanto isso, ele fica impossibilitado de adquirir crédito, abrir financiamentos e obter empréstimos, ou pode até conseguir, mas em condições muito mais duras.

Portanto, adimplência e inadimplência são dois opostos que, definitivamente, não se atraem.

Estar adimplente é estar sempre em dia com os pagamentos e, principalmente, com a consciência tranquila para comprar e conseguir crédito.

Nada disso acontece com o inadimplente, que se vê sempre à volta com dificuldades econômicas e falta de confiança por parte das instituições financeiras.

Quais as diferenças entre dívida e inadimplência?

Não é tão difícil entender a diferença entre adimplência e inadimplência, mas será que você saberia distinguir uma pessoa inadimplente de uma endividada?

Os bons princípios da economia doméstica ensinam que não deveríamos comprometer mais de 60% do nosso orçamento com despesas, sejam fixas ou não.

Quem tem um percentual maior do que esse empenhado todo mês no pagamento de contas e despesas gerais, pode então se considerar endividado.

Dívida é todo pagamento que se assume para o futuro, para o qual a pessoa seja obrigada a apresentar uma certa capacidade financeira de longo prazo.

Não por acaso, as financeiras estabelecem critérios rigorosos para aprovar empréstimos e financiamentos.

Normalmente, elas não concedem crédito se o valor da parcela a ser paga for superior a 30% dos rendimentos mensais comprovados.

Por exemplo: uma pessoa que ganha R$ 2 mil pede financiamento para pagar por um bem em 24 parcelas. Nesse caso, cada parcela poderá ser de no máximo R$ 600.

Essa é uma forma de proteger não apenas as finanças da empresa, mas o próprio cliente.

Embora não haja números oficiais para comprovar isso, é uma situação relativamente comum que as pessoas inadimplentes tenham muitas dívidas acumuladas.

A maioria delas não respeita os próprios limites financeiros, fazendo com que suas dívidas se acumulem a ponto de se tornarem impagáveis.

Dessa forma, endividamento é quando assumimos obrigações financeiras, o que não necessariamente significa que somos inadimplentes.

A inadimplência, no caso, é quando o endividamento foge do controle, de modo que o devedor passa a incorrer em irregularidade.

Números da inadimplência no Brasil

Os dados relacionados à inadimplência mostram que a situação é bastante comum entre consumidores no país, infelizmente.

Em agosto de 2023, havia 66,8 milhões de brasileiros com os nomes negativados por não pagarem dívidas em dia.

O dado consta na pesquisa realizada pela Confederação Nacional de Dirigentes Lojistas (CNDL) e pelo Serviço de Proteção ao Crédito (SPC Brasil).

Em termos percentuais, os clientes negativados em agosto de 2023 representam 40,9% da população brasileira adulta.

O número representou um leve aumento em relação aos 66,11 milhões registrados no mês anterior.

Se compararmos com os dados da inadimplência em agosto de 2018, o aumento é de 6% em relação aos 63 milhões de brasileiros na situação.

Ou seja, mesmo depois de cinco anos, o número continua crescendo.

Porém, isso não é motivo para terra arrasada.

Com boas estratégias e recursos tecnológicos, é possível enfrentar o problema e reduzir ao máximo o número de inadimplentes no seu negócio.

Continue lendo para entender por que isso é tão importante.

Quais os 4 tipos de inadimplentes?

Assim como nem toda dívida é igual, existem diferenças entre os tipos de inadimplentes em função da forma como elas lidam com as dívidas e o seu comportamento.

Os processos de análise de crédito dos bancos e comércio ajudam exatamente a detectar esse tipo de consumidor.

Se ficar “na cara” que se trata de um potencial inadimplente, é direito do possível credor recusar o pedido de crédito ou financiamento.

Veja na sequência quais são os perfis mais comuns de inadimplentes e de que maneira eles costumam agir em relação às suas dívidas.

Devedor viciado

Nem sempre a pessoa fica inadimplente porque está sem dinheiro.

O devedor viciado é um bom exemplo disso, já que sua principal característica é dever mais por esquecimento do que por má fé.

Em certos casos, ele até toma a iniciativa de pagar quando finalmente descobre que está inadimplente, propondo uma negociação.

O “vício”, para esse perfil de consumidor, está justamente em ser um inadimplente contumaz pela falta de organização das próprias finanças.

Devedor ocasional

O perfil menos preocupante para o comércio e para as instituições financeiras é o devedor ocasional.

Para essas pessoas, estar inadimplente é uma condição excepcional, já que, via de regra, elas conseguem manter suas dívidas sob controle.

Como todos nós estamos sujeitos a imprevistos, pode acontecer uma vez ou outra uma situação inesperada forçar o orçamento até o limite.

Algumas delas fazem com que tenhamos que escolher entre pagar uma ou outra dívida, levando à inadimplência involuntária.

Porém, no caso do devedor ocasional, essa inadimplência não costuma durar muito, já que eles normalmente conseguem se planejar para honrar seus compromissos.

Devedor negligente

Infelizmente, nem todos têm um mínimo de educação financeira para lidar de forma madura com as suas contas.

Assim são as pessoas consideradas devedoras negligentes.

Eles não têm uma vida financeira organizada, o que gera contas esquecidas e uma confusão geral.

Mau pagador

“Terror” dos bancos e lojas, o mau pagador se caracteriza pela indiferença em relação aos seus débitos.

Sua postura em geral é de não estar “nem aí” para as dívidas: o descaso é o seu modus operandi habitual.

Lógico que isso só pode levar à inadimplência crônica, quando o indivíduo se vê permanentemente encalacrado com dívidas e pendências financeiras.

Para essas pessoas, a solução está na reeducação financeira e, em alguns casos mais graves, na terapia psicanalítica ou de grupos.

Por que se preocupar com a inadimplência?

Se você gerencia uma empresa, de qualquer área, tem vários motivos para se preocupar com a inadimplência.

Em primeiro lugar, um índice muito alto ataca diretamente o seu fluxo de caixa, fazendo com que você não receba o dinheiro que estava esperando.

Portanto, se esse for um problema recorrente, quem pode acabar inadimplente é você.

Além disso, a inadimplência dos seus clientes também pode afetar outras áreas estratégicas da sua empresa, fazendo com que você deixe de investir no negócio.

“Não recebi o boleto”, “não recebi a cobrança” e “vocês podem enviar novamente a nota fiscal” são alguns dos argumentos de clientes que sempre atrasam na hora de pagar.

Não é coincidência se você já vivenciou algo nesse sentido, pois essas são frases comuns, que os departamentos financeiros das empresas ouvem todos os dias.

Porém, os danos da inadimplência vão além dos problemas com os negócios.

São 66,8 milhões de brasileiros, segundo a pesquisa que mencionamos no tópico anterior, que enfrentam dificuldades para contrair qualquer tipo de crédito.

Isso significa que eles não conseguem mais comprar a prazo, fazer empréstimos ou financiar a compra de algum bem de alto valor.

Para as empresas, se a situação se agravar, muitas delas também podem ficar inadimplentes em relação a seus próprios compromissos.

Assim, o problema vai se espalhando e afetando diretamente o consumo.

Como consequência, a economia cresce menos.

No entanto, os negócios também têm aliados a seu favor: estratégias de cobrança e automação de pagamentos que podem ajudar a evitar esse desconforto.

Saiba mais sobre Gestão de Cobranças no vídeo #2 da Série UniVindi:

O perigo da inadimplência para os negócios recorrentes

A inadimplência é especialmente perigosa para os negócios recorrentes, que dependem dos pagamentos contínuos de seus clientes para manter o faturamento projetado com as assinaturas.

Caso você não esteja muito familiarizado com a recorrência, baixe nosso ebook completo sobre o tema.

Quanto maior o índice de clientes inadimplentes, maior é o rombo mensal no caixa da empresa, o que pode prejudicar as contas e levar ao endividamento.

Dependendo do segmento do negócio, o problema pode ser ainda mais grave.

Na área da educação, por exemplo, a inadimplência escolar é uma das maiores dores de cabeça, pois não é tão simples substituir um aluno pagante e a lei proíbe que os inadimplentes sejam desligados antes do fim do período letivo.

Se você trabalha nessa área, não deixe de conferir alguns insights sobre o mercado de educação com nosso ebook exclusivo.

Já no setor de seguros, cada cliente inadimplente representa um custo muito maior de recursos e energia para a empresa, que se vê obrigada a investir em soluções de cobrança.

Além disso, o caixa desestabilizado é péssimo para o andamento do negócio e afeta até mesmo a capacidade de fechar novos contratos.

Como fazer a gestão de inadimplência em um negócio recorrente?

A gestão de inadimplência é um passo essencial, pois não é possível realizar a cobrança com eficiência (que veremos a seguir) sem a noção exata de quais são os clientes inadimplentes e qual a situação de cada um.

Para isso, existem algumas práticas essenciais que podem ajudar a lidar com esse problema.

- Controle: o acompanhamento de todas as entradas e saídas, incluindo contas a pagar, é útil para definir medidas de controle de inadimplência

- Acompanhamento: várias métricas de negócios recorrentes podem ajudar a medir o impacto da inadimplência para a empresa, como a porcentagem de inadimplentes, a época em que o problema aumenta, a faixa de gastos e o perfil de clientes que costumam atrasar pagamentos

- Definição de processos: a criação de uma política de cobranças é necessária para evitar casos de atraso no pagamento por esquecimento ou por alguma falha na cobrança que o cliente não tenha percebido

- Negociação: pode ser mais vantajoso abrir mão de parte do valor para receber à vista ou aceitar o parcelamento como for possível para o cliente

- Automatização: o uso da tecnologia para facilitar o controle de recebimentos evita erros humanos e aumenta a produtividade do time financeiro.

Para quem trabalha com o modelo de assinaturas e pagamentos recorrentes, uma plataforma de pagamentos é fundamental.

Por meio dela, os dados são inseridos automaticamente no sistema e os relatórios podem ser também automatizados.

Desta forma, o empreendedor pode se concentrar no que realmente importa: o core business do seu negócio, ou seja, o ponto forte da sua empresa.

No podcast Dentro do Ringue, temos um episódio sobre Inadimplência e soluções.

Você ouvir agora clicando abaixo:

Como prevenir a inadimplência em 12 passos

Melhor prevenir do que remediar, certo?

Esse ditado serve perfeitamente para a inadimplência, que deve ser evitada ao máximo.

Se você deixar para pensar no assunto depois do atraso, terá muito mais dificuldade para receber, pois a lei restringe as formas de cobrança que uma empresa pode utilizar e quase sempre o processo acaba com a perda de um cliente.

Para evitar que a situação chegue a esse ponto, siga as dicas abaixo.

1. Conheça seu público

Como em qualquer negócio, é preciso conhecer seu cliente e entender seus hábitos de consumo.

Isso serve não só para melhorar seu produto, mas também para saber quais são os meios de pagamento mais utilizados e os melhores para fazer a cobrança.

Assim, você consegue oferecer opções certeiras de datas e formas de pagamento, diminuindo a possibilidade de que eles virem inadimplentes.

2. Tenha uma data de vencimento estratégica

Conhecendo seu cliente, você saberá quando ele recebe para definir uma data de vencimento estratégica.

Geralmente, pessoas físicas recebem até o 5º dia útil do mês, por isso, deixe o vencimento da fatura até o dia 10.

Assim, as chances da sua conta ser priorizada pelo cliente são maiores.

3. Ofereça flexibilidade

Para alguns clientes, o pagamento fica melhor se for feito no início do mês, enquanto para outros, o melhor seria ao final do mês.

Alguns podem ter preferência pela utilização de cartão de crédito, enquanto outros sentem-se melhor com boletos ou fazendo um Pix.

Ou seja: a redução da inadimplência também passa pela flexibilização dos recebimentos.

4. Mantenha uma comunicação efetiva

Já pensou que seu cliente não pagou por puro esquecimento?

Pode acontecer.

Por isso, é importante manter uma comunicação constante, principalmente por meio de lembretes.

Avise quando o vencimento estiver próximo e quando a fatura ou boleto vencer, enviando notificações para que ele fique atento.

É por isso que a Vindi tem a régua de cobrança, por meio da qual é possível emitir diversas notificações via e-mail e SMS avisando sobre o pagamento e vencimento, como vamos ver a seguir.

Para você que tem um negócio, existem diversos meios e recursos para evitar e reduzir a inadimplência.

5. Construa uma régua de cobrança eficiente

Uma régua de cobrança é um conjunto de estratégias de comunicação acionadas bem antes de o seu cliente ficar inadimplente.

Basicamente, ela é uma regra que as empresas estabelecem para cobrar os clientes de forma sistemática.

A cobrança, nesse caso, acontece não só em casos de inadimplência, mas também nos pagamentos normais.

A régua de cobrança tem esse nome porque ela acompanha uma linha metrificada de ações.

Ela funciona baseada em datas específicas, como: data inicial da fatura, data final e comunicações entre esses períodos.

Nesse exemplo, as ações de uma régua de cobrança poderiam ser:

- Envio de fatura por e-mail com antecedência ao vencimento

- Lembretes de pagamento por SMS, próximos à data do vencimento

- Disparo de comunicação de inadimplência, em caso de não pagamento.

Dessa forma, é fundamental que você pense em enviar alertas por SMS ou e-mail, dizendo que o dia do pagamento está chegando.

Além disso, você também já pode enviar o boleto no e-mail cadastrado, se essa for a forma de pagamento escolhida.

No entanto, conduzir esse processo todo manualmente pode fazer você perder muito tempo, incluindo os encargos da sua equipe financeira – daí a importância de contar com a tecnologia para automatizar o processo.

6. Ofereça descontos para pagamento antecipado

Assim como os programas de recompensa, que estimulam a fidelização, ofereça também descontos para pagamentos antes da data acordada com o cliente.

Vamos supor que você tenha combinado com ele um pagamento programado para o dia 10.

Lá pelo dia 3, você enviará um e-mail com um boleto em anexo, dizendo que se ele pagar até o dia 5, ele terá 10% de desconto.

Dessa forma, as chances de adimplência serão maiores.

É importante, porém, que você analise seus indicadores e suas margens antes de oferecer um desconto que pode prejudicar mais do que ajudar.

7. Ofereça diversas formas de pagamento

Quanto mais formas de pagamento você oferecer aos clientes, maior será a probabilidade de receber sempre em dia.

Veja alguns meios populares:

- Cartão de crédito: quando usado para cobrar serviços, é um grande aliado para automatizar cobranças e ainda permite a função de débito automático na fatura, que não ocupa o limite no cliente

- Débito em conta: é bastante útil e prático, principalmente na função de débito automático em conta corrente

- Boleto bancário: apesar de não ser a forma mais prática por conta do prazo de compensação e dependência do cliente pagar em dia, é importante para atender clientes desbancarizados, podendo ter seu envio automatizado

- Pix: em pouco tempo, o Pix se tornou um dos meios de pagamento favoritos entre os brasileiros. Já são mais de 150 milhões de usuários e mais de 3 bilhões de transações por mês, segundo dados do Banco Central. E você já pode usar o Pix na Recorrência da Vindi para cobranças periódicas ou avulsas.

8. Seja transparente

Você já passou pela situação de fazer uma compra e, na hora de fazer o pagamento, descobrir que o valor que deve ser pago é superior ao que você esperava?

Esse tipo de prática, infelizmente, ainda é bastante comum.

Porém, o valor superior ao esperado pode ser um fator chave para que o consumidor deixe de realizar o pagamento em dia.

Para evitar essa situação indesejável, vale usar a transparência com os seus clientes.

Se o valor que você cobra é superior ao que o interessado deseja pagar, o melhor a ser feito é apenas partir para o próximo cliente.

Não tente mascarar algo que, no fim das contas, terá que ser pago.

9. Mostre o valor da sua solução

Um cliente satisfeito e que sabe o quanto a sua empresa está ajudando a resolver os problemas que ele tinha dificilmente ficará inadimplente.

Por isso, é fundamental sempre mostrar o valor do que você vende, por meio de conteúdos ricos e que deixem claro que ele não pode deixar de utilizar seu produto ou serviço.

A ideia é transformar seu cliente em um fã da sua marca e fidelizá-lo.

Assim, a tendência é que ele nunca deixe o seu serviço para depois.

Lembrando que, quando uma empresa proporciona uma jornada de compra encantadora, é fato de que o cliente volta e ainda indica para outras pessoas.

Dessa maneira,ele se sente mais motivado para fazer o pagamento em dia, pois vê valor no serviço.

10. Mantenha um histórico de pagamentos

Tenha sempre um controle atualizado com o histórico de seus clientes e seus pagamentos, como relatórios.

Assim, você terá conhecimento sobre quais são aqueles que costumam atrasar pagamentos ou deixam de pagar.

Isso dará condições para que você evite clientes do tipo mau pagador.

É também uma forma de otimizar as negociações, pois você terá a certeza de contar com bons clientes que, se estão inadimplentes, não será por má fé.

A automação também ajuda a empresa a se planejar para tomar as providências legais, se necessário, depois de efetuar a cobrança.

11. Invista no relacionamento com o cliente

Poucas coisas têm tanto poder de reduzir efetivamente a inadimplência quanto um bom relacionamento com o cliente.

Se você conhece as dores dele, os cenários em que ele atua e possíveis crises pelas quais ele pode passar, saberá com antecedência quais as chances de ter um cliente inadimplente.

Além disso, uma comunicação clara e amigável pode ajudar e muito na recuperação da inadimplência.

No nosso podcast Dentro do Ringue, nós temos um episódio sobre o assunto, e você ouvir agora clicando abaixo:

12. Automatize o seu processo de cobrança

A cobrança recorrente automatizada (usada em escolas, academias, consultórios, clubes de assinatura e quaisquer outros serviços prestados por meio de mensalidades) é a forma mais prática, fácil e cômoda no que tange à inadimplência.

Além de receber os pagamentos automaticamente, você consegue oferecer flexibilidade no pagamento e formas de contratação do serviço, sem se preocupar em ter que ficar cobrando cada cliente.

E ainda conta com ferramentas como retentativas e envios de SMS e e-mail, que ajudam a fazer a cobrança sem estragar o relacionamento com o cliente.

Tudo é feito de forma automática.

Para isso, você deverá contratar um sistema billing ou plataforma de pagamento especializada em negócios recorrentes.

A grande vantagem das plataformas de pagamento recorrente é o agendamento de pagamentos, que gera uma receita previsível e o recebimento programado que pode ser acompanhado por relatórios que ajudam na gestão de cobrança e recebimentos.

A análise de crédito pode ajudar a prevenir a inadimplência?

Nada melhor para evitar a inadimplência do que tecnologia e automação.

A Vindi dá uma força extra para o seu negócio, com ferramentas e soluções desenvolvidas para dotar a sua empresa com o melhor da inteligência de negócios em pagamentos.

No módulo 1 da nossa plataforma de crédito, você pode implementar um processo de pré-qualificação de participantes do seu ecossistema, por meio de componentes de pré-qualificação, motor de oferta, onboarding digital e analytics.

Já o módulo 2 permite que você apoie seus clientes em toda a jornada, com squads de atendimento omnichannel, marketing digital e venda assistida, em um módulo equipado com soluções Salesforce CRM.

Por fim, temos o módulo 3, ideal para empresas que desejam implementar um middleware composto por workflow e motor de crédito.

Também conta com motor de oferta, GED, orquestrador de eventos, framework de integração e todo o processo de formalização de empréstimos.

Seja qual for a sua necessidade para controlar a inadimplência, a Vindi tem uma solução que casa com o seu negócio.

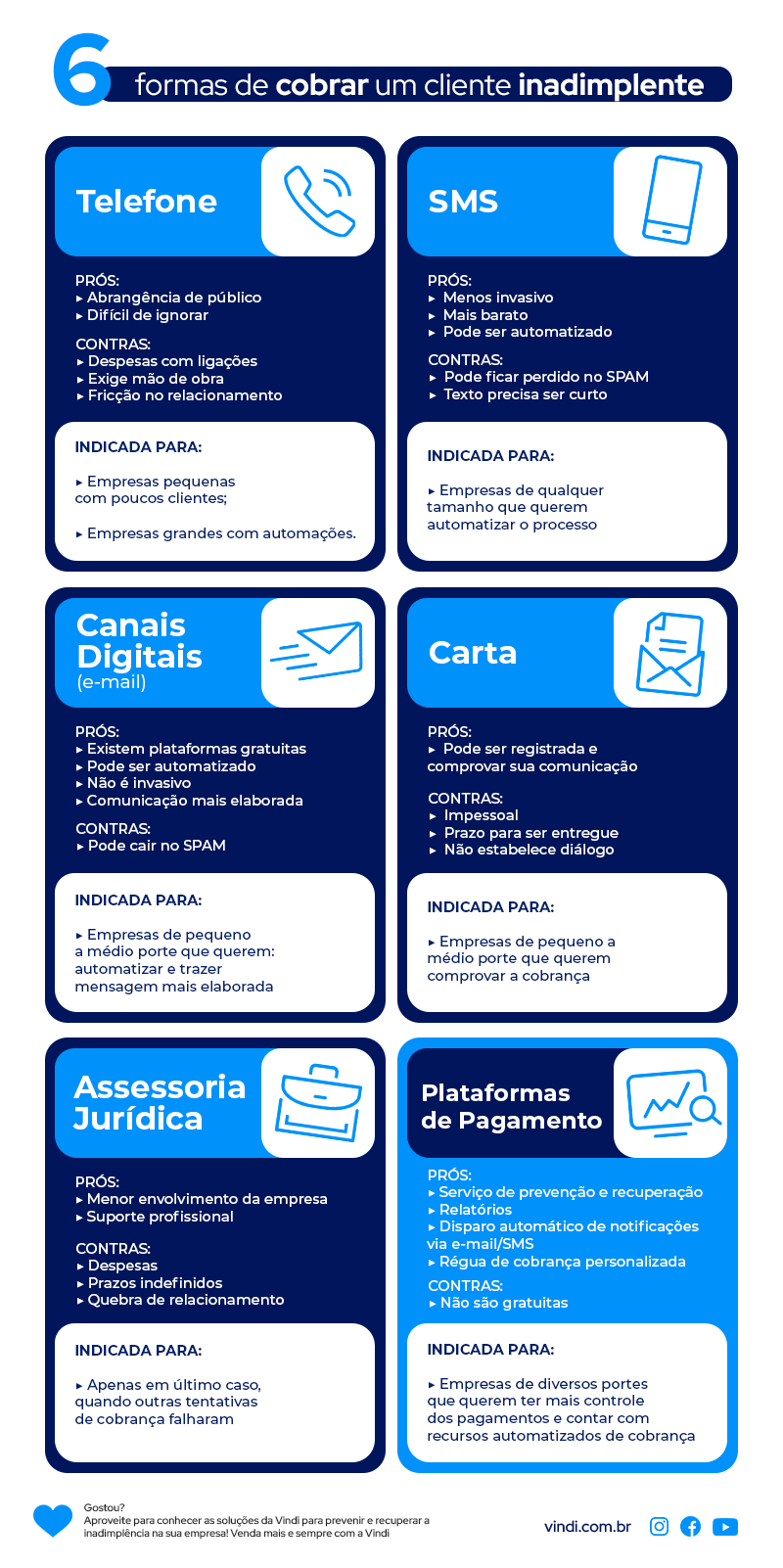

Como cobrar um cliente inadimplente? 6 opções

Existem várias maneiras de se cobrar um cliente inadimplente e todas devem atingir o mesmo objetivo.

Todas as ferramentas e técnicas utilizadas devem possibilitar a recuperação do pagamento perdido enquanto retém o cliente para compras futuras.

Para isso, é preciso ter processos padronizados, persuasão na negociação e desenvolver a capacidade de reparar o vínculo com o cliente.

Vale destacar que, para cobrar centenas, milhares e até milhões de clientes, é preciso ter um sistema automatizado para facilitar o envio de notificações.

Abaixo, vamos listar algumas formas de cobrança, os prós e contras de cada um, e em que casos são indicadas:

1. Cobrança por telefone

Esse tipo de cobrança é o mais tradicional.

O setor da empresa responsável pelas cobranças realiza ligações para avisar a dívida e alertar o cliente sobre cortes e multas.

Prós

- Alcança qualquer tipo de público, pois a maior parte da população tem um telefone ou um aparelho celular

- É uma forma de cobrança difícil de ignorar.

Contras

- Despesas financeiras com ligações

- É um tipo de contato mais demorado, e que exige tempo da mão de obra da empresa

- Fricção no relacionamento com o cliente.

Quando é indicada

- Empresas pequenas, que precisam cobrar apenas um número pequeno de clientes

- Empresas grandes que possuam algum tipo de automação na mensagem de cobrança das ligações.

2. Cobrança por SMS

As cobranças por SMS no celular consistem em enviar uma mensagem de texto para o cliente, lembrando-o da sua dívida.

Adicionalmente, ela pode conter o código do boleto para pagamento.

O SMS pode ser enviado até mesmo antes do vencimento, atuando como uma prevenção à inadimplência, como vimos anteriormente.

Prós

- É menos invasivo e mais conveniente

- É mais barato

- Pode ser automatizado.

Contras

- A mensagem pode cair na caixa de spam do celular do cliente

- O texto deve ser curto.

Quando é indicada

Empresas de qualquer porte que desejam um tipo de cobrança mais automatizado.

3. Cobrança via canais digitais

A cobrança por canais digitais existe principalmente na forma de e-mail aos clientes inadimplentes.

Prós

- Existem plataformas de disparo de e-mail gratuitas

- Pode ser automatizado

- Não é invasivo

- Permite uma comunicação mais elaborada com o cliente.

Contra

- Pode cair na caixa de spam do destinatário e não ser visto.

Quando é indicada

Empresas de pequeno a médio porte que desejam um tipo de cobrança automatizado e com uma mensagem mais elaborada.

4. Cobrança por carta

A cobrança por carta é um método mais tradicional de comunicar ao cliente sua dívida, além de uma possível negativação de crédito.

Também pode ser acompanhada de um boleto para o pagamento da dívida.

Pró

- Pode ser registrada para ser mais viável à empresa comprovar sua comunicação com o cliente.

Contras

- Mais impessoal

- Não é instantâneo (tempo de entrega)

- Não abre um canal de diálogo com o cliente.

Quando é indicada

Empresas de médio e grande porte que desejem formalizar a cobrança de modo mais sério.

5. Cobrança por assessoria jurídica

Esse tipo de cobrança é feito quando o nível de dívida é mais elevado: acima de 90 dias e com tentativas anteriores mal sucedidas.

Nesse modelo, a empresa contrata uma assessoria jurídica, composta por advogados, para reaver a dívida judicialmente.

Assim, as tratativas com o cliente saem das mãos da empresa e passam para o nível da justiça.

Prós

- A empresa não precisa mais se envolver diretamente com a cobrança

- Suporte profissional.

Contras

- Despesas com a contratação da assessoria

- Prazos indefinidos para a resolução do problema

- Quebra de relacionamento com o cliente.

Quando é indicada

Independentemente do porte da empresa, essa opção é indicada apenas para situações que já não conseguem ser resolvidas com cobranças tradicionais.

6. Cobrança por plataformas de pagamento

Plataformas de pagamentos, como a Vindi, são serviços que operam os meios de pagamento de empresas, como cartões, boletos e Pix.

Além disso, automatizam as cobranças por meio do pagamento online e previnem a inadimplência por uma régua de cobrança e diversas funcionalidades.

Prós

- Serviço completo de prevenção e recuperação de inadimplência

- Praticidade de rastreio de inadimplência por meio de relatórios da plataforma

- Disparo automático de notificações de cobrança aos clientes com pagamentos pendentes, por e-mail ou SMS

- Facilidade para estipular uma régua de cobrança personalizada para ter mais flexibilidade na comunicação com o cliente.

Contra

- As plataformas de pagamentos não são gratuitas.

Quando é indicada

Para empresas de diversos portes, com uma carteira de clientes consolidada, que desejem mais controle dos pagamentos para prevenir a inadimplência e contar com recursos automatizados de cobrança, caso precise.

Para ajudar, criamos um guia com todas essas formas.

Basta salvar no celular, computador ou tablet e ter um acesso fácil e rápido para nunca mais deixar de cobrar algum cliente:

Mensagem de cobrança para clientes inadimplentes

A mensagem de cobrança é uma das formas mais discretas de informar a situação ao consumidor, pois não têm o mesmo impacto de uma ligação telefônica.

Para mandar a mensagem certa na hora certa, vale contar com textos padronizados para cada situação.

Nesta redação, adote um “tom de voz” amigável, de acordo com o perfil do cliente.

Ou seja, faça como se estivesse criando um texto de uma campanha de publicidade, pensando nas suas personas, ou seja, os personagens semifictícios que representam grupos de pessoas reais.

Coloque-se no lugar do consumidor, pensando em como você receberia a mensagem que está redigindo.

Além disso, envie junto um código para o pagamento, apresente propostas e deixe claro que o canal está sempre aberto para a negociação de uma solução dentro das suas possibilidades.

Outra boa prática é evitar usar o termo “dívida”, pois pode colocar o cliente na defensiva.

Por outro lado, ações que possam constranger o devedor, como uma exposição pública da situação, são proibidas pelo Código de Defesa do Consumidor (CDC).

Prepare suas mensagens levando em conta dois fatores:

- O canal usado para o envio

- O tempo de atraso.

Em relação ao canal, é preciso adequar a mensagem ao formato.

Mensagens de SMS precisam ser preparadas levando em conta o limite de 160 caracteres.

No WhatsApp, há mais espaço, mas é importante quebrar a mensagem para evitar grandes blocos.

Já o e-mail pode ter um texto maior.

Em relação ao tempo de atraso, você pode endurecer um pouco mais o tom se passar de uma ou duas semanas.

Se as tentativas não derem resultado, a saída será enviar uma mensagem de notificação de protesto em cartório ou negativação.

Pense bem antes de tomar essa medida, pois ela vai marcar o fim da relação com o cliente.

Funcionalidades da Vindi para combater a inadimplência

Com a plataforma de pagamentos da Vindi, você pode automatizar seu processo de cobrança e incentivar seus clientes a pagarem em dia.

Além disso, você tem acesso a diversas funcionalidades para alavancar seu negócio, como relatórios para fazer a gestão financeira, realização de cobranças recorrentes e avulsas, link de pagamento, recursos para redução de inadimplência e muito mais.

Para você entender melhor, separamos algumas funcionalidades da Vindi que vão ajudar a reduzir a taxa de inadimplentes do seu negócio de um jeito simples, prático e com um auxílio de uma plataforma com tecnologia de ponta.

1. Régua de cobrança (e-mail e SMS)

A régua de cobrança da Vindi é uma funcionalidade que permite criar uma sequência de notificações e lembretes referentes à cobrança dos seus clientes, podendo ser antes ou após o vencimento das faturas.

Essa comunicação pode ser feita por e-mail e SMS, e permite o envio de mensagens personalizadas, contendo, por exemplo, o link da fatura e nome do cliente.

Você pode deixar as cobranças agendadas para que aconteça de forma automática em diversas situações:

- Cobrança rejeitada

- Emissão de cobrança pendente

- Pagamento da primeira cobrança de assinatura

- Vencimento da cobrança pendente.

Para mais informações sobre como criar notificações na plataforma Vindi, você pode clicar aqui.

2. Renova Cartões

O Renova Cartões permite a substituição automática de cartões de crédito vencidos ou cancelados, trazendo comodidade ao cliente final, que não precisa inserir novos dados em uma plataforma.

O processo é feito através de tokenização, o que garante a segurança e permite a consulta diretamente no banco de dados das bandeiras de cartões Visa e Mastercard, ajudando a reduzir casos de transações negadas e de churn rate (perda de receita).

Ou seja, não é mais necessário entrar em contato com o cliente para verificar o que houve de errado, pois a plataforma faz isso de forma automática.

3. Retentativa Inteligente

Quando o seu cliente faz uma transação, pode ser que o cartão seja reprovado pela adquirente.

Essa rejeição pode acontecer por diversos motivos, como a ausência de limite no cartão de crédito.

Para que essa venda não seja perdida, a plataforma tem uma ótima função para ajudar você a não ficar no prejuízo.

A Retentativa Inteligente de Saldo faz cobranças de modo automático e personalizado quando a transação é rejeitada.

As condições são definidas de acordo com a análise de dados históricos e de comportamentos observados nas transações.

Essa é uma funcionalidade que ajuda seu negócio a reduzir a inadimplência – fazendo isso de forma inteligente, como o nome sugere.

4. Transação de Verificação

A Transação de Verificação é um teste feito para certificar que o cartão do cliente está habilitado para a compra.

O valor cobrado pela transação pode variar entre R$ 0 e R$ 1, dependendo da adquirente.

Isso é muito comum quando o cliente vai fazer uma compra de um serviço e solicita um trial, ou seja, um período gratuito de teste.

Por exemplo, o LinkedIn oferece um mês de teste para que o cliente possa verificar como funciona o modo pago.

Para isso, é preciso colocar dados reais de um cartão e validá-lo.

Essa funcionalidade evita o uso de cartões inválidos, o que é um grande ganho para as empresas.

Quando acaba o período de trial, a mensalidade começa a ser cobrada de forma automática, caso o cliente não tenha cancelado o cadastro até o momento.

Essa é uma ótima estratégia de aquisição, onde o grande foco é a captura de cartão para aumentar a conversão.

Para ver de perto o funcionamento da plataforma da Vindi, confira nossa demonstração gratuita!

Como a Vindi recuperou mais de R$ 900 milhões em inadimplência

Queremos compartilhar com você como a Vindi conseguiu ajudar seus clientes a recuperar mais de R$ 900 milhões em inadimplência ao longo de sua história.

Ao contrário do que se possa pensar, não são necessários esforços gigantescos, mas as ações certas.

Quebramos a cabeça depois de ouvir as necessidades de nossos clientes para saber como ajudá-los a reduzir a inadimplência e não deixar que ela afete o bom faturamento.

E claro que cada segmento tem suas particularidades.

Mas podemos dizer que as ferramentas abaixo, em conjunto, tem sido um ótimo “repelente” para todos eles.

Veja só.

Resultados do Renova Cartões e retentativa simples

Um dos nossos queridinhos é o Renova Cartões, uma ferramenta muito eficaz para recuperar valores perdidos, como vimos acima.

O motivo é que o cliente nem sempre fica inadimplente porque não quis ou não pôde pagar sua fatura.

Percebemos que em alguns casos a falta de pagamento acontece porque houve a troca, vencimento ou cancelamento do seu cartão de crédito.

Ele nem sempre lembra de fazer a alteração manualmente em cada serviço que assina.

É aí que o Renova Cartões tem sido um baita aliado para nossos clientes, pois é uma tecnologia que faz a renovação dos dados do cliente de forma automática.

Então, se houve mesmo essa mudança, o sistema é capaz de encontrar os novos dados do cartão e fazer a cobrança no mesmo momento, já atualizando as informações para o próximo mês.

Já a Retentativa Simples é uma solução que pode ser usada pontualmente.

Por exemplo, se não foi possível fazer o débito na data de vencimento, a plataforma Vindi faz uma nova tentativa nos próximos dias.

Comunicação automática

O que não falta no dia a dia de uma empresa são tarefas e rotinas, tanto no core business quanto no back office.

Assim, quanto mais clientes você tem, mais difícil é entrar em contato com cada um deles.

Toma muito tempo avisar cada um que a fatura está disponível ou mesmo que o pagamento não aconteceu na data prevista.

Precisamos nos lembrar de que as pessoas esquecem de pagar suas contas, ainda mais com a rotina corrida com que a maioria tem que lidar.

Então, a comunicação automática se torna uma aliada na hora de evitar a inadimplência.

Foi por isso que incluímos na nossa plataforma de pagamentos a opção de envio de e-mail e SMS automático.

Assim, nossos clientes conseguem agendar o envio em massa, mas com a possibilidade de personalizar a mensagem, prezando a boa comunicação e a experiência do consumidor.

Painel de administração

Tomar ações rápidas é uma ótima maneira de reduzir a inadimplência, mas essas ações precisam ser baseadas em dados confiáveis.

Para dar mais agilidade e precisão aos clientes da nossa plataforma, desenvolvemos um painel administrativo que informa, logo na primeira página, os principais dados do seu negócio.

Fica muito mais fácil ver quantos clientes estão inadimplentes.

Com um clique, você pode gerar um relatório ou escolher agendar uma comunicação, avisando-os que o prazo de pagamento expirou.

API inteligente

A API de pagamento da Vindi foi desenvolvida por quem entende e é apaixonado pelo assunto.

Por isso, ela é uma das mais completas do mercado, além de ter integração facilitada.

Dá para criar o checkout mais intuitivo e “bonitão” que você tem em mente porque a documentação é flexível e rápida de integrar.

Além disso, ela serve para negócios de assinatura, serviços ou e-commerces.

Segurança também conta

Você precisa se preocupar com a segurança, pois é um dos pontos primordiais para qualquer negócio que lide com dados sensíveis do cliente, como número de cartão de crédito e dados pessoais.

Oferecer um sistema seguro mostra que você se preocupa com o seu consumidor, o que passa mais credibilidade para sua marca e aumenta a fidelização.

Segurança também é vital para evitar problemas com fraudes e chargebacks.

Quem usa nossa plataforma de pagamentos pode se integrar facilmente com um antifraude.

Além disso, nós temos a pontuação máxima do PCI Compliance, a principal certificação de cartões do mercado.

Lembre-se: a inadimplência também pode acontecer porque os dados do cliente foram roubados de seu sistema, então, todo cuidado é pouco.

Previna e combata a inadimplência com a Vindi

Ao longo desse texto, mostramos a importância de criar estratégias que vão diminuir a inadimplência em seu negócio, independentemente do segmento.

Além disso, compartilhamos alguns dos recursos da Vindi que têm ajudado nossos mais de 6 mil clientes a solucionar a falta de pagamento.

Por isso podemos dizer que cerca de R$ 390 milhões seriam perdidos em inadimplência sem a ajuda da nossa tecnologia.

Nossa missão de ajudar você a manter seus pagamentos em dia e garantir sua receita recorrente continua.

Para saber mais como podemos ajudar você com a inadimplência, entre em contato agora mesmo!