Disrupção, do dicionário, é o mesmo que “interrupção do curso normal de um processo”. Exatamente aquilo que as Fintechs estão fazendo: alterando todo um processo que, durante anos, ficou nas mãos das agências bancárias.

O processo? Precisar de um intermediador para fazer as transações financeiras, tais como: abrir uma conta, fazer um cartão de crédito, solicitar um empréstimo. E principalmente no caso das empresas: receber pagamentos. Todo esse sistema ficou centralizado, até a chegada das Fintechs.

O que é uma Fintech?

As fintechs, da junção Finanças e Tecnologia, são empresas que nasceram de um movimento de aceleração de startups. Essas startups criaram (e ainda criam) soluções para o mercado financeiro em diferentes âmbitos, tudo à base da mais alta tecnologia.

Com as fintechs brasileiras, veio a chance de descentralizar das instituições bancárias o poder de transações financeiras, muitas vezes caracterizadas pela burocracia, necessidade de intervenção humana direta e inacessibilidade.

Com as fintechs, os serviços bancários se tornaram mais cômodos e acessíveis. Vamos ver algumas das principais marcas que têm atuado para facilitar essas transações:

Fintechs que substituem os serviços bancários

Nubank

Todos, obviamente, conhecem o Nubank que, ao meu ver, é um dos maiores cases do segmento fintech, no Brasil. O “roxinho” ficou conhecido no mercado por ser um cartão de crédito sem tarifas de uso.

Em relação aos bancos, o sucesso dele se deu por:

- Possibilitar o uso do cartão de crédito sem tarifa bancária;

- Oferecer os juros mais baixos do mercado;

- Ter um atendimento diferenciado;

- Facilitar e tornar cômoda a abertura de uma conta – o que nos bancos, às vezes, é uma tortura;

- Disponibilizar tudo por meio de um app, que tem uma boa interface e ainda serve para atualizar e gerir todos os gastos referentes ao cartão.

A fintech funciona apenas como cartão de crédito, e é aceito em todos os estabelecimentos por carregar a bandeira Mastercard.

O Nubank nunca divulgou o número de clientes que possui. Mas, até 2015, a fila de espera de usuários para usar o cartão era de 70 mil e o número de cliente dobrava a cada três meses.

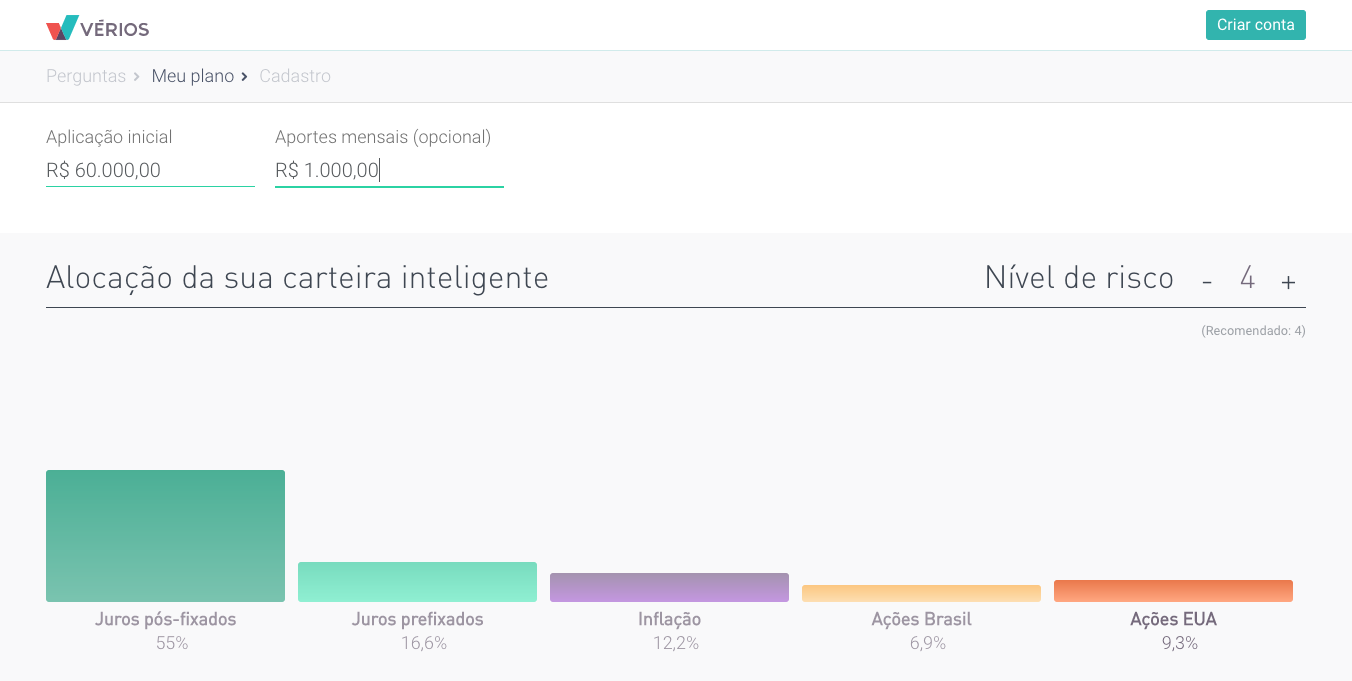

Vérios

A Vérios é uma fintech que ajuda o usuário a investir o dinheiro dele. As pessoas não têm muito conhecimentos sobre as opções de investimentos mais vantajosas e a startup veio para resolver esse problema.

A poupança não rende lá grandes números, pedir ajuda ao banco implica em o gerente oferecer as melhores opções de investimento, só que para ele. E o tesouro direto é algo que quase ninguém entende bem. É aí que entra a Vérios.

O investidor precisa:

- Criar uma conta na Vérios, fazer o cadastro na corretora e assinar um contrato. Tudo feito on-line;

- Transferir o dinheiro para a corretora da Vérios (investimento mínimo inicial de R$ 12 mil). Em seguida, a carteira de investimentos é montada;

- Fazer aplicações constantes, mas tudo monitorado pelos analistas da Vérios. O cliente transfere o dinheiro e eles são aplicados automaticamente.

A carteira é montada de acordo com o perfil do cliente – do mais arrojado ao mais conservador. A aplicação dos recursos é dividida entre diferentes ativos: Tesouro Direto (Tesouro Selic – LFT, Tesouro Prefixado – LTN e Tesouro IPCA+ – NTNB). Outra parcela menor é investida em cestas de ações (ETFs) das bolsas brasileira e norte-americana (a diversificação com ETFs está disponível para carteiras a partir de R$ 50 mil).

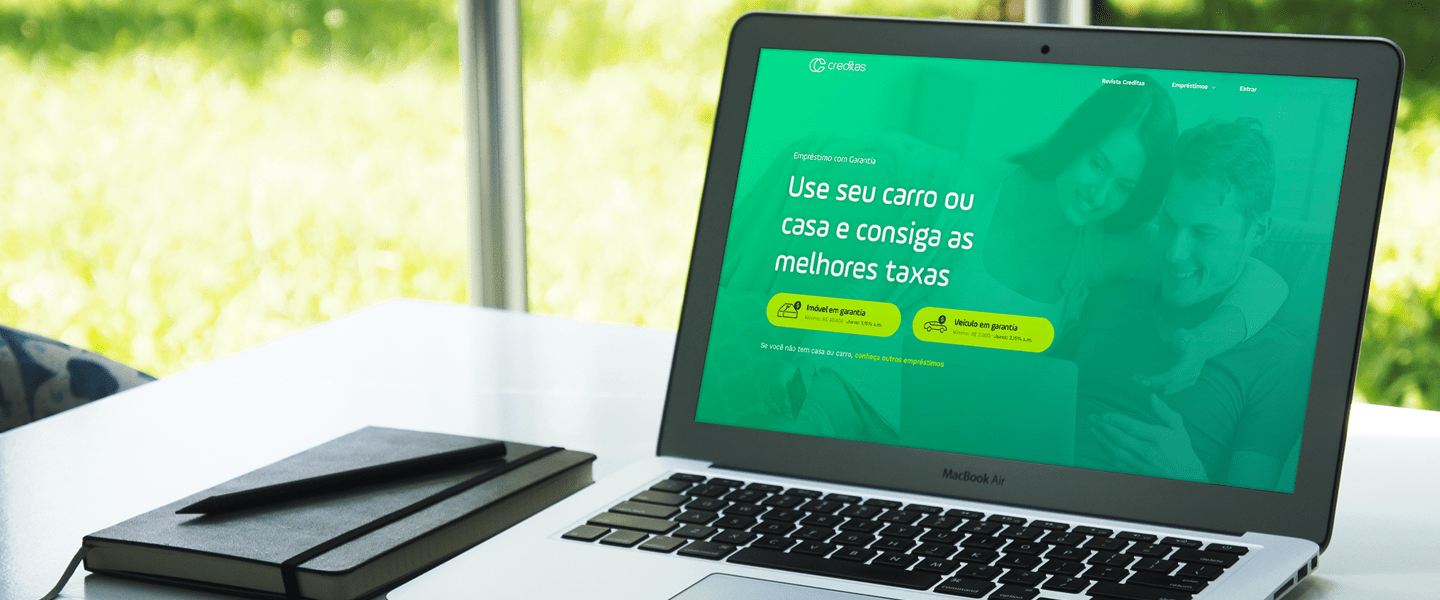

Creditas

Empréstimo com as menores taxas de juros do mercado é a proposta dessa startup. Diferente dos bancos, que analisam fatores como o risco de inadimplência e os custos com a operação, a Creditas faz um empréstimo tomando com garantia ativos do solicitante, como carro ou imóvel. Esse é o chamado empréstimo com garantia ou refinanciamento.

O diferencial que eles oferecem é:

- 1,15 a.m – quando o imóvel é dado como garantia

- 1,99 a.m – quando o carro é dado como garantia

Mas quem não tem nenhum ativo para dar como garantia, a Creditas oferece outras opções com taxas um pouco maiores. Veja:

- Empréstimo pessoal: taxas a partir de 2,79% ao mês, caso o solicitante não tenha restrições no nome.

- Empréstimo pessoal: taxa de 15,8% a. m (fixo), para quem tem restrições.

Para conseguir o empréstimo, é necessário fazer uma solicitação e eles retornam com uma proposta personalizada. Depois de aceita, a proposta passa por uma análise de crédito. Ao ser aprovado, eles formalizam o empréstimo e o valor cai na conta do tomador.

GuiaBolso

O famoso GuiaBolso é um app que ajuda os usuários no controle financeiro. A ideia da startup era ajudar os brasileiros a fazer uma melhor gestão dos seus gastos e, para isso acontecesse, eles criaram um aplicativo de gestão onde tudo é feito de forma simples e prática.

Para usar, é só baixar o GuiaBolso pelo Apple Store ou Google Play, criar uma conta (que é gratuita), conectar o aplicativo ao banco com a senha de visualização e pronto!

Ele substitui os extratos financeiros que puxamos no banco, mas é mais fácil de usar e ainda possibilita:

- Olhar todas as transações financeiras efetuadas no banco;

- Organizar as transações por nome e categoria;

- Fazer planejamento dos gastos a partir de metas que o usuário impõe e acompanhar para ver se elas estão sendo cumpridas;

- Adicionar os gastos com dinheiro para gerir tudo ganhos e despesas;

- Compara a saúde financeira entre os usuários.

Além disso, a funcionalidade mais recente do GuiaBolso é ajudar os usuários a identificarem os melhores opções para tomar empréstimos, tudo de acordo com o perfil cadastrado.

Vindi

A Vindi é uma plataforma voltada para pequenas, médias e grandes empresas desenvolvida para ajudá-las a receber pagamento. Além de funcionar como um gateway – que é uma função importante principalmente para ecommerces – o software auxilia na gestão de empresas que trabalham com a recorrência.

A finalidade do software, totalmente na nuvem, é – principalmente – ajudar empresas na gestão financeira do negócio. Os empreendedores contam com funcionalidades como:

- Gestão de assinaturas;

- Cobrança automática;

- Personalização de planos;

- Checkout transparente;

- Integração com diversas plataformas de gestão e serviços;

- Ferramentas de combate à inadimplência e etc.

Por estar conectada às principais operadoras de cartão, a Vindi transaciona as vendas e no período de 30 dias as adquirentes fazem o repasse do dinheiro para a conta corrente da empresa. Tudo com a mais alta segurança certificada pelo PCI Compliance.

O que as fintechs têm feito é otimizar atividades que os bancos, muitas vezes, dificultam com burocracias e empecilhos. E, justamente por tornar os serviços mais ágeis, cômodos e simples, é que elas têm crescido exponencialmente e transformado a forma de pessoas e empresas se relacionarem com a gestão financeira.